新浪财经讯 12月25日晚,上期所公告称,因交易所结算系统故障,导致30%以上参与连续交易的会员在开市前不能完成结算工作,决定延迟连续交易开市时间。

虽然这次故障在当日22点30分得以修正,但是有北京投资者端先生,致电新浪财经表示,自己的期权单子,因为延迟交易平白损失超过70%。

端先生质疑认为:“做市商制度成立的目的,就是在市场流动性不足的时候,提供市场流动性,既然如此,为何会出现这样类似乌龙指的成交呢?”

端先生对此事非常不满意,认为属于交易事故,做市商和交易所的制度设计存在漏洞,导致成交价大幅失真。

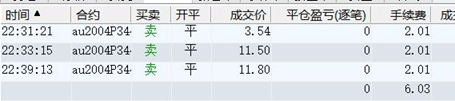

(图注:黄金2004认沽期权出现了大幅变动) (图注:黄金2004认沽期权出现了大幅变动) 新浪财经从投资者端先生那里了解到,他手中持有的“AU2004P344”期权,在25日夜盘开市后进行平仓操作,端先生称,其用限价平仓的方式,先后卖出了3张期权(11.50挂单2张)。

但令人惊愕的是,首笔期权成交价仅为3.54,而该期权合约当日的正常波动价格中心均在11元以上,这首笔操作就让端先生平白无故的损失超过8000元。根据分时图来看,当时这笔成交暴跌71.99%。

投诉人表示,自己手里的铁矿石期权就没有出现这个问题,而黄金期权在圣诞节被不公平的每手损失了8000多块钱,心里觉得无法接受。

图注:投资者成交明细 图注:投资者成交明细 限价单不“限价”:一笔挂单两笔成交,价格天壤之别

12月25日22时30分,在经历了1个半小时的等待后,三大期货交易所夜盘市场全面开市。端先生和往常一样准备在期权市场“大展身手”,端先生在开市后将持有的“AU2004P344”合约以11.5元挂单平仓,但是奇怪的是,端先生的单子竟然以3.54元成交,较昨日收盘大跌71.99%,仅这一笔,就让端先生无故损失8000多元。

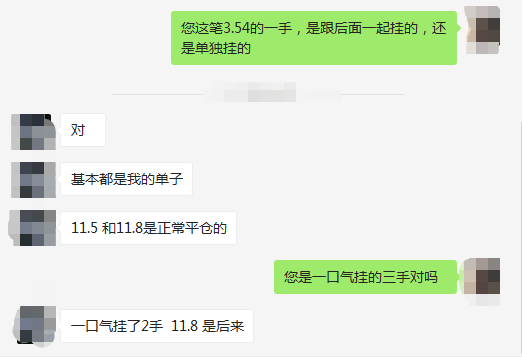

端先生表示,其在开盘后,挂出2手11.50的限价单平仓,其中有1手被以3.54元平掉,另外1手则按照限价11.50元成交。但是按照交易规则,两手单都应该以11.50元成交才对。如果成交价低于11.50,理论上是不可能成交的。

以上为端先生与新浪财经的部分微信记录 以上为端先生与新浪财经的部分微信记录 做市商制度形同虚设 流动性提供者宰割投资者?

根据规则,上期所黄金期权实行的是做市商制度,做市商制度是一种市场交易制度,由具备一定实力和信誉的法人充当做市商,不断地向投资者提供买卖价格,并按其提供一定的价格接受投资者的买卖要求,以其自有资金和证券与投资者进行交易,从而为市场提供即时性和流动性,并通过买卖价差实现一定利润。

简单说就是:报出价格,买卖双方不必等到交易对手的出现,就能按这个价格买入或卖出。

也就是说,存在这样一种可能,做市商以低于市场价值70%的价格上,吃掉了端先生的平仓单,自己获得了相应的利润。这样做等同于在占交易者的便宜,存在涉嫌“非法牟利”的嫌疑。

我们当然不愿意相信这样的假设,而做市商也不至于为了小利而出此下策,但是价格大幅偏差背后的原因仍然值得探究。

我们虽然更倾向于这是某种技术问题,并且在期权刚刚上市的初期,这样的“摩擦”问题不可避免,但还是呼吁应当给与相应的重视,从而建立起更为完善的监督制度和更加透明的做市商制度。

比如:

1、如何定义连续报价?最小价格变动单位以及连续报价的关联性?

2、询价是否自动发生?如何避免中小投资者重蹈覆辙?

3、如果出现了所有的做市商都没有回应询价应当如何处理?是否可以约定主要做市商在没有价格回应的时候做出最底层的流动性保证?

4、以及是否应该约定,当期权价格出现明显的偏差时,要求投资者二次确认。

期货公司推诿责任 投资人投诉无门

投资者要求,交易所应当查明做市商到底是故意利用规则漏洞,低价吃掉他的单子“占便宜”;还是因为临时夜间延迟开盘,做市商报价系统处理不及时,造成的技术性故障。

如果是做市商故意行为,应当依照规定给与相应的处罚,并对做市商“非法获利”部分予以返还。

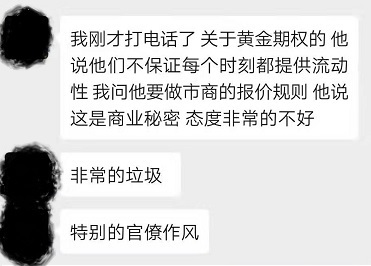

投资人对新浪财经表示,他多次联系期货公司和黄金期权主管部门,试图解决问题,但是对方互相推诿,不愿意真的解答。

(图注:投资人对话记录) (图注:投资人对话记录) 作为设立做市商制度的市场初衷,是为了在不活跃合约上提供流动性,即便是真的所有做市商都不愿意提供流动性,那也可以不提供任何流动性,而用一个超级大的折价率吃掉用户的平仓单确实存在不妥。

事实上为了应对不活跃合约价差问题,交易所是做出了价格安排的,那就是“询价”模式。

依据《期货公司黄金期权业务指南》黄金期权做市商要在一定的呼叫回应率约束下,满足客户的询价需求,这种要求的本质是约定了做市商在价格上应该给出的流动性大小,随着给出的流动性越来越大,给予的价格宽容度也越来越大。

当价差大于约定价差的时候,投资人有权询价。根据端先生的报价,他应该享受不高于1.38元的买卖价差,而明显实际成交价格已经远远偏离出了最大价格。

或许存在这样的一种可能?因为延迟开盘,所有的做市商都没做好准备,因此集体没有响应询价需求?无论如何,在端先生这笔“失真”成交中,做市商制度显然没有做到“为市场提供及时性和流动性”。

退一步讲,就算做市商不愿意提供做市服务,也可以考虑不报价不成交,而不是给出了一个夸张的价格。

再退一步讲,假如端先生所言属实,一个限价成交单,为何会在远低于市场价格的情况下成交呢?这些都是疑点。

还是黄金期权,另一只合约首笔成交暴跌超80%

虽然目前,各个期权期货合约正常交易,但是翻看昨夜的成交,笔者还发现另外一只黄金期权合约出现过疑似“失真”交易,“AU2004P324”期权也出现过大幅偏离当日均价的成交。

由以下截图可以看到“AU2004P324”期权,在开盘后首笔成交为0.72元,在一瞬间暴跌83.64%。

谁在“捡漏”,谁来“监管”

这些“失真”交易到底对手方是谁尚不得而知,但是可以肯定的是,在交易市场中要想投资盈利靠的是真本事,而不是这种“捡漏”行为。如果是因为偶然的技术问题造成的,则应该由主管部门牵头,进行技术升级。

如果发现是做市商故意行为,则应当严肃追究责任以正视听。

我们无法知道具体的做市商是谁,但是既然端先生明确表示自己为限价交易,那么期货公司、交易所是不是也应该自查一下交易系统、软件有没有问题。

并且除了黄金期权外,其他期权品种也有存疑交易,希望几家交易所都能回溯一下自身的做市商制度设计是否合理,或者在极端情况下的压力测试。

而端先生的损失问题也应该有一个最后的解释,如果是做市商不当牟利,则不仅仅应该重罚,并且也应该向投资者返还合理的本金。做市商也应该时刻保持严谨的态度,对每一位投资者负责,对每一笔资金负责。 |